HONGKONG, 15. november 2021. – (ACN Newswire) – Yuexiu Real Estate Investment Trust (“Yuexiu REIT”, together with Yuexiu REIT Asset Management Limited, is referred to as the “Fund”, HKEX stock code: 00405) announced on 24 October 2021 that, it has proposed to acquire, from Yuexiu Property Company Limited (“Yuexiu Property”, HKEX stock code: 00123), Yuexiu Financial Tower, located in the core district of Guangzhou Tianhe District Central Business District (“CBD”), Zhu Jiang New Town (“ZJNT”). The Circular has been published on the website of the Hong Kong Stock Exchange and dispatched to unitholders today.

|

| Lin Deliang úr, a Yuexiu REIT elnöke, ügyvezető igazgatója és vezérigazgatója, Ms. OU Haijing, a Yuexiu REIT vezérigazgató-helyettese |

|

| Yuexiu pénzügyi torony |

|

| Yuexiu pénzügyi torony |

Tranzakciók legfontosabb jellemzői:

— On 24 October 2021, Yuexiu REIT announced that it proposed to acquire Yuexiu Financial Tower from Yuexiu Property (HKEX stock code: 00123) at a consideration of approximately RMB7,800 million. The Circular is despatched on 13 November 2021.

— Proposed to fund the acquisition consideration by three ways: (i) approximately HKD992 million shall be paid from internal resources; (ii) approximately HKD3,919 million shall be paid from the net proceeds of the rights issue; (iii) up to HKD4,600 million shall be paid from amounts drawn down under the New Bank Facility.

— Rights Issue Plan: to raise the net proceed of approximately HKD3,919 million (net proceeds to be raised after expenses) on the basis of 37 rights issue units for every 100 existing units by issuing up to1,234.4 million rights issue units at the price of HKD3.20 per rights issue unit.

— Special Distribution: upon completion of the acquisition, the Manager intends to declare a special distribution to unitholders whose names appear on the register of unitholders as at the special distribution record date (being 9 December 2021), the amount of the special distribution being approx. RMB85 million, or RMB0.0255 per unit.

— Extraordinary general meeting for unitholders will be held in Novotel Century Hong Kong on 6 December 2021 at 10:30 am.

Az akvizíció főbb pontjai:

— Yuexiu Financial Tower, located in the core district of Guangzhou Zhu Jiang New Town CBD, is an approximately 309-metres tall, scarce landmark building. It is one of the ten tallest skyscrapers in Guangzhou, with superior connectivity and accessibility to the several existing and under construction metro lines and automated people mover system. This acquisition will facilitate Yuexiu REIT to be the largest by valuation among the PRC portfolio owned by Hong Kong and Singapore listed REITs.

— Upon the completion of acquisition and reverse merger, it would result in an increase of DPU by approximately 3.4% and an increase of DPU Yield from 6.68% to 7.16%.

— The transaction price of Yuexiu Financial Tower is only RMB45,829/m2, which is significantly lower than the transaction price of RMB61,500/m2 of the recent comparable transaction of “Zhuguang Tancun project”, this implies a potential for capital appreciation and valuation enhancement of Yuexiu REIT’s portfolio.

— This top-tier international Grade A office project has won two Platinum Certification green building awards from LEED and WELL, with its strategic location and advanced facilities, attracted many high-quality tenants across various industries, including 14 Fortune Global 500 enterprises. This property achieved stable operating performance under COVID-19 pandemic, it achieved an average occupancy rate of 92.5% for the 9 months ended 30 September 2021.

— The pro forma revenue generated by Yuexiu Financial Tower for the six months ended 30 June 2021, would increase Yuexiu REIT’s portfolio revenue by approximately 24% for the same period. This property was completed in 2015, and is entering into its second leasing cycle, which implies that the rent has further potential room for adjustment. The scarcity of office space in the core district of Zhu Jiang New Town, added with the robust economic growth brought by the relevant policies of Greater Bay Area and One Belt One Road, will fuel the growth of this property.

— This acquisition will reduce Yuexiu REIT’s reliance from Guangzhou International Finance Center (“Guangzhou IFC”), the contribution from Guangzhou IFC to Yuexiu REIT’s total portfolio in terms of property valuation is expected to reduce from approximately 54% to approximately 44%, it may create potential synergies and cross promotional opportunities between Guangzhou IFC and the property, which are in proximity to each other.

— This acquisition will increase the market capitalisation of Yuexiu REIT and enhance the overall liquidity of the fund units, and financing capability of Yuexiu REIT in the open capital market.

— The proportion of gross floor area of office properties in Yuexiu REIT’s portfolio will increase from 68% to 73%, while the average age of the properties in its portfolio will reduce from14.2 years to 13.4 years.

Ezt az akvizíciót a független befektetésijegy-tulajdonosok jóvá kell hagyniuk a rendkívüli közgyűlésen, amelyre a Novotel Century Hong Kongban 6. december 2021-án 10:30-kor kerül sor. Az akvizíció befejezését követően a Yuexiu REIT várhatóan a legnagyobb lesz az értékelés alapján a hongkongi és szingapúri tőzsdén jegyzett REIT-ek kínai portfóliója közül.

Mr. Lin Deliang, Chairman, Executive Director and CEO of Yuexiu REIT, said, “Yuexiu Financial Tower is a top-tier international Grade A office building. With such structure being scarce in the core district of Guangzhou ZJNT CBD, this acquisition can add an important landmark asset to Yuexiu REIT. This acquisition allows us to capture Greater Bay Area and Guangzhou’s robust economic fundamentals and growing commercial property market, optimize and enlarge Yuexiu REIT’s property portfolio, and generate a long-term and stable source of income. Upon completion of the acquisition, Yuexiu REIT is expected to increase its pro forma distribution per unit (“DPU”) by approximately 3.4%. We also intend to declare a special distribution of approximately RMB0.0255 per unit.”

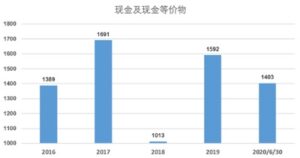

Az akvizíció és a részvénykibocsátás pozitív pro forma pénzügyi hatásokkal jár a 6. június 30-án végződő 2021 hónapra:

Az akvizíció és a jogkibocsátás befejezése előtt /

Az akvizíció és a jogkibocsátás befejezése után, de a fordított egyesülés befejezése előtt /

Az akvizíció, a jogkibocsátás és a fordított egyesülés befejezése után

Distributable Income (RMB’000): 340,221 471,500 483,186

Issued Fund Units (‘000): 3,336,224 4,579,505 4,579,505

DPU (RMB): 0.1020 0.1030 0.1055

DPU hozam: 6.68% 6.99% 7.16%

The above table illustrates the pro forma financial effects of the acquisition and the rights issue on the DPU and DPU Yield for the 6 months ended 30 June 2021 based on the unaudited pro forma financial information of the enlarged group as set out in Appendix 4 to the Circular, as if: (i) the acquisition and the rights issue were all completed on 1 January 2021 and Yuexiu REIT had held and operated the property through to 30 June 2021 under the holding structure set out in section 4.2 headed “Holding Structure of the Property and Reverse Merger – Expected holding structure of the Property as at the Acquisition Completion Date” in the Circular, but the reverse merger does not complete during such period; and (ii) in addition to (i), the reverse merger was completed on 1 January 2021 and Yuexiu REIT therefore alternatively held and operated the property through to 30 June 2021 under the holding structure set out in section 4.3 headed “Holding Structure of the Property and Reverse Merger – Reverse Merger” in the Circular.

The pro forma revenue generated by Yuexiu Financial Tower for the six months ended 30 June 2021, would increase Yuexiu REIT’s portfolio revenue by 24% for the same period. Also, the transaction price of Yuexiu Financial Tower is only RMB45,829 per square metre, which is significantly lower than the transaction price of RMB61,500 per square metre of the recent comparable transaction of “Zhuguang Tancun project”, this implies a potential for capital appreciation and valuation enhancement of Yuexiu REIT’s portfolio. The proportion of gross floor area of office properties, which performance appears to be more stable during the COVID-19 pandemic in Yuexiu REIT’s portfolio will also increase from 68% to 73%, while the average age of the properties in its portfolio will reduce from 14.2 years to13.4 years.

A Yuexiu Financial Tower, a javasolt felvásárlási cél, egy nemzetközi A-kategóriás irodaház, amely egyike a tíz legmagasabb felhőkarcolónak Guangzhouban, a ZJNT központi negyedében található, és egyben az egyetlen guangzhoui irodaház, amely rendelkezik helikopter-leszállóval. helikopter-útvonalak összekötik Kantont, Sencsent és Zhuhait. A 28. szám alatt, a Zhujiang East Avenue, Tianhe kerületben található Guangzhou államban, teljes bruttó alapterülete 210,282.94 68 négyzetméter, és egy 4 emeletes föld feletti kereskedelmi irodaházból áll (amely egy 64 szintes kiskereskedelmi komponensből és egy 4-es épületből áll). emeleti irodaelem) és egy 827 szintes pince XNUMX mélygarázs férőhelyes. Egy stratégiai közlekedési csomópontban található, kényelmes közlekedéssel, és számos jelentős metróvonal mellett található.

Jelenleg számos kiváló minőségű helyi és nemzetközi vállalatbérlőt vonzott a különböző iparágakban, beleértve a pénzügyi, üzleti szolgáltatások, ingatlan, információs technológia és gyártást, valamint 14 Fortune Global 500 vállalatot. Ezenkívül a 92.5. szeptember 9-án végződő 30 hónapban átlagosan 2021%-os kihasználtságot ért el.

30. szeptember 2021-án a Yuexiu Financial Tower irodarészének bérleti díja körülbelül 199.3 RMB volt négyzetméterenként havonta. Az azonos kerületben található, összehasonlítható nemzetközi A besorolású irodaházak átlagos bérleti díja négyzetméterenként havi 218 jüan volt 2021 második negyedévében. A piaci tanácsadói jelentés szerint a ZJNT magterületén a nemzetközi A besorolású irodaterületek bérleti díja 3.2 és 4.4 között várhatóan folyamatosan, 2022%-ról 2025%-ra nő, főként a területen a következő négy évben jelentkező irodaterületek szűkössége miatt. Ez idő alatt a ZJNT lesz az első választás a pénzügyi szolgáltató cégek és a csúcskategóriás szolgáltató cégek számára a lízingpiacon, és a ZJNT várhatóan a legjobb lízingteljesítményt fogja élvezni.

Yuexiu Financial Tower and Yuexiu REIT’s Guangzhou International Finance Center are in close proximity to each other, which enables the realization of various synergies. Upon completion of the acquisition, the greater portfolio size will create a stronger platform to attract well-established domestic and multinational corporations (including Fortune Global 500 enterprises and China’s Top 500 Enterprises), spread operating costs over a larger portfolio, and achieve greater operating synergies resulting from the economies of scale.

A megállapodás szerinti beszerzési összeg körülbelül 7,800 millió RMB. Az Alapkezelő az akvizíció ellenértékét a következő módon kívánja finanszírozni: (i) körülbelül 992 millió HKD-t (ami körülbelül 826 millió RMB-nek felel meg) a Yuexiu REIT belső forrásaiból kell kifizetni; (ii) körülbelül 3,919 3,261 millió HKD-t (ami körülbelül 4,600 3,828 millió RMB-nek felel meg) kell fizetni a részvénykibocsátás nettó bevételéből; (iii) legfeljebb XNUMX XNUMX millió HKD (ami körülbelül XNUMX XNUMX millió RMB-nek felel meg) az új banki keret keretében lehívott összegekből.

For this financing plan, Yuexiu REIT adopts a mixed financing structure (financed by both debt and equity), in line with the interests of the unitholders, on one hand this can effectively control the Fund’s gearing ratio after the acquisition, on the other hand rights issue enables unitholders to have equal opportunities to tap on the Fund’s growth, and meanwhile to increase the market capitalisation and enhance the overall liquidity of the fund units, broaden the unitholder base of Yuexiu REIT.

A jogkibocsátási tervhez a Yuexiu REIT körülbelül 3,919 millió HKD (a költségek után befolyó nettó bevétel) összegét javasolja 37 kibocsátási egység alapján, minden 100 meglévő egység után, legfeljebb 1,234.4 millió kibocsátási egység kibocsátásával ezen az áron. kibocsátási egységenként 3.20 HKD.

24. október 2021-én a Menedzser és a Kibocsátó ügynökök (beleértve a DBS Asia Capital Limitedet, a BOCI Asia Limitedet, a China International Capital Corporation Hong Kong Securities Limitedet, a Haitong International Securities Company Limitedet és a Yue Xiu Securities Company Limitedet) megkötötték a kihelyezési megállapodást maximum 730,822,457 kibocsátási egységet, melynek kibocsátási ára nem lehet kevesebb, mint a kibocsátási jegyzési ár.

A Yuexiu Property és a Yuexiu REIT elkötelezte magát egy hosszú távú stratégia mellett, amelynek célja a növekedés elősegítése egy interaktív tőke-újrahasznosítási modellen keresztül. Ahol a Yuexiu Property platformként szolgál a minőségi kereskedelmi befektetési ingatlanok fejlesztéséhez és inkubációjához, a Yuexiu REIT értékeli az előnyöket, hogy eldöntse, meg kell-e vásárolni az ilyen befektetési ingatlanokat az ingatlanportfólió bővítése és optimalizálása érdekében. Ezzel a modellel a Yuexiu REIT egymás után számos, a Yuexiu Property által kifejlesztett kiváló minőségű kereskedelmi ingatlant szerzett meg, mint például a Guangzhou IFC (2012), a Wuhan Property (2017) és a Hangzhou Property (2018).

Az akvizíció befejeztével az eladósodottsági mutató a 38.8. június 30-i 2021%-ról várhatóan 41.0%-ra emelkedik.

Az akvizíció befejeztével az Alapkezelő különleges felosztást kíván bejelenteni azon befektetésijegy-tulajdonosok számára, akiknek a neve a különleges forgalmazási fordulónapon (9. december 2021-én) szerepel a befektetésijegy-tulajdonosok nyilvántartásában, a különfelosztás összege körülbelül 85 millió RMB, ill. 0.0255 RMB egységenként. A különdíj bevallása és kifizetése az akvizíció befejezését követő 30 munkanapon belül történik.

További részletekért tekintse meg a Yuexiu REIT 12. november 2021-i körlevelét.

A Yuexiu REIT-ről

Yuexiu Real Estate Investment Trust (“Yuexiu REIT”, HKEX stock code: 00405) was listed on the Stock Exchange of Hong Kong Limited on 21 December 2005. It is the first listed real estate investment trust in the world investing in properties on the mainland of the People’s Republic of China. Yuexiu REIT’s property portfolio consists of eight high-quality properties including Guangzhou International Finance Center, White Horse Building, Fortune Plaza, City Development Plaza, Victory Plaza, Shanghai Yue Xiu Tower, and Wuhan Properties (including “Wuhan Yuexiu Fortune Centre”, “Starry Victoria Shopping Centre” and certain Carpark Spaces) and Hangzhou Victory, with a total area of ownership of approximately 973,000 square metres. http://www.yuexiureit.com/en/.

Az akvizíció és a jogkiadás várható ütemezése:

Esemény / Dátum és idő

– Despatch of the Circular with notice and form of proxy for the EGM / Saturday, 13 November 2021

– Latest date and time for lodging transfer documents of Units to qualify for the attendance and voting at the EGM / 4:30 p.m. on Monday, 29 November 2021

– Closure of register of Unitholders / Tuesday, 30 November 2021 to Monday, 6 December 2021 (both days inclusive)

– Latest date and time for lodging proxy forms for the EGM / 10:30 a.m. on Saturday, 4 December 2021

– EGM Record Date / Monday, 6 December 2021

– Expected date and time of the EGM; and Announcement of poll results of the EGM / 10:30 a.m. on Monday, 6 December 2021

– Register of Unitholders re-opens / Tuesday, 7 December 2021

Ha a közgyűlésen kért jóváhagyásokat megkapják:

– Last day of dealings in the Units on a cum-entitlement basis relating to the Special Distribution / Tuesday, 7 December 2021

– Commencement of dealings in the Units on an ex-entitlement basis relating to the Special Distribution / Wednesday, 8 December 2021

– Last day of dealings in the Units on a cum-rights basis relating to the Rights Issue / Thursday, 9 December 2021

– Latest date and time for the Unitholders to lodge transfer documents of Units to qualify for the Special Distribution / 4:30 p.m. on Thursday, 9 December 2021

– Special Distribution Record Date / Thursday, 9 December 2021

– Commencement of dealings in the Units on an ex-rights basis relating to the Rights Issue / Friday, 10 December 2021

– Latest date and time for the Unitholders to lodge transfer documents of Units in order to qualify for the Rights Issue / 4:30 p.m. on Monday, 13 December 2021

– Closure of register of Unitholders for determination of entitlements to the Rights Issue / Tuesday, 14 December 2021 to Thursday, 16 December 2021 (both days inclusive)

– Rights Issue Record Date / Thursday, 16 December 2021

– Register of Unitholders re-opens / Friday, 17 December 2021

– Despatch date of the Rights Issue Offering Documents (in the case of the Rights Issue Non-Qualifying Unitholders, the Rights Issue Offering Circular only) / Friday, 17 December 2021

– First day of dealings in nil-paid Rights Issue Units / Tuesday, 21 December 2021

– Latest date and time for splitting nil-paid Rights Issue Units / 4:30 p.m. on Tuesday, 28 December 2021

– Last day of dealings in nil-paid Rights Issue Units / Friday, 31 December 2021

– Latest date and time for acceptance and payment for Rights Issue Units (being the Latest Time for Acceptance) / 4:30 p.m. on Wednesday, 5 January 2022

– Latest date and time for the termination of the Placing Agreement and for the Rights Issue to become unconditional / 4:00 p.m. on Thursday, 6 January 2022

– Announcement of the number of Placing Units / Friday, 7 January 2022

– Commencement and latest date and time for placing of Placing Units by the Placing Agents / Monday, 10 January 2022 to 4:00 p.m. on Tuesday, 18 January 2022

– Announcement of allotment results of the Rights Issue (including results of placing of Placing Units) / Wednesday, 19 January 2022

– Latest date for dispatching refund cheques (if the Rights Issue does not become unconditional) / Tuesday, 25 January 2022

– Latest date for dispatching certificates for fully paid Rights Issue Units and completion of placing of Placing Units to take place on or around (if the Rights Issue becomes unconditional) / Tuesday, 25 January 2022

– Commencement of dealings in fully-paid Rights Issue Units including any Placing Units / Wednesday, 26 January 2022 at 9:00 a.m.

– Acquisition Completion / Expected to be any date after the Rights Issue Offering Circular Despatch Date (but no later than 10 Business Days after the fulfilment and/or waiver (where applicable) of the conditions of Acquisition Completion, or such other date agreed by the relevant parties in writing)

– Declaration and payment of Special Distribution / Within 30 Business Days after Acquisition Completion

https://www.acnnewswire.com/pdf/documents/Yuexiu_REIT_ACNnewswire_EN.pdf

This press release refers to the circular published by Yuexiu REIT dated 12 November 2021 in relation to the proposed acquisition of Yuexiu Financial Tower (the “Circular”). Unless defined otherwise, capitalized terms in this letter shall have the same respective meanings as defined in the Circular.

Téma: Sajtóközlemény összefoglaló

Forrás: Yuexiu Ingatlanbefektetési Tröszt

Ágazatok: Ingatlan

https://www.acnnewswire.com

Az Asia Corporate News Network-től

Szerzői jog © 2021 ACN Newswire. Minden jog fenntartva. Az Asia Corporate News Network részlege.

Forrás: https://www.acnnewswire.com/press-release/english/70972/

- 000

- 100

- 2021

- 7

- 9

- megközelíthetőség

- ACN Newswire

- beszerzés

- szerek

- Megállapodás

- Minden termék

- között

- bejelentés

- Közlemény

- TERÜLET

- körül

- Ázsia

- vagyontárgy

- Vagyonkezelés

- Automatizált

- Bank

- öböl

- BEST

- Épület

- üzleti

- tőke

- CBD

- vezérigazgató

- tanúsítványok

- Tanúsítvány

- elnök

- Kína

- Város

- bezárás

- kód

- kereskedelmi

- Companies

- vállalat

- összetevő

- Connectivity

- építés

- szaktanácsadó

- Corporations

- kiadások

- Covid-19

- COVID-19 járvány

- nap

- Adósság

- Fejlesztés

- Igazgató

- dokumentumok

- Gazdasági

- Gazdasági növekedés

- részvény

- birtok

- csere

- végrehajtó

- Ügyvezető igazgató

- Bontsa

- költségek

- Objektum

- finanszíroz

- pénzügyi

- pénzügyi szolgáltatások

- vezetéknév

- forma

- Péntek

- Üzemanyag

- alap

- alapjai

- általános

- Globális

- Zöld

- Csoport

- Nő

- Növekvő

- Növekedés

- Hangzhou

- helikopter

- Hong Kong

- HTTPS

- Beleértve

- Jövedelem

- Növelje

- iparágak

- információ

- információs technológia

- interaktív

- Nemzetközi

- befektetés

- beruházás

- IT

- legutolsó

- haszonbérlet

- Korlátozott

- vonal

- fizetőképesség

- helyi

- elhelyezkedés

- fontos

- vezetés

- gyártási

- piacára

- metró

- millió

- vegyes

- modell

- hétfő

- hónap

- MS

- nevek

- háló

- hálózat

- hír

- Newswire

- felajánlás

- nyitva

- üzemeltetési

- Lehetőségek

- érdekében

- Más

- járvány

- fizetés

- Emberek (People)

- teljesítmény

- emelvény

- Politikák

- szavazás

- portfolió

- nyomja meg a

- CIKK

- ár

- per

- program

- ingatlan

- meghatalmazott

- világítás

- emel

- ingatlan

- újrahasznosítása

- csökkenteni

- bizalom

- Bérlés

- jelentést

- Köztársaság

- Tudástár

- Eredmények

- kiskereskedelem

- jövedelem

- fordított

- Skála

- Értékpapír

- Szolgáltatások

- készlet

- Sanghajban

- Shenzhen

- Bevásárlás

- Szingapúr

- SIX

- Méret

- Hely

- terjedése

- négyzet

- készlet

- Stratégiai

- Stratégia

- előfizetés

- rendszer

- Érintse

- cél

- Technológia

- a világ

- idő

- felső

- tranzakció

- szállítás

- Bízzon

- us

- Értékelés

- Szavazás

- weboldal

- belül

- világ

- írás

- év

- Hozam